News release

2021年8月2日

【M&Aコラム】後継者がいない税理士のための予備知識(5)

後継者がいない税理士のための予備知識(5)

事業承継の決心がつかない所長先生のための「所長継続型事業承継契約」

体力気力の衰えや体調不良で事務所の承継を考える所長の場合は、決断は早くなりますが、他方、健康な先生の中には、その必要性は理解しつつも決心がつかず迷われる場合が多いのも事実です。万が一、自分の身に何かあった場合の心配と、まだまだこのまま維持できるという思いの板挟み。このような場合には、所長業務を継続しながら、事業承継のリスクを担保する契約方法もあります。

■事業承継の決心がつかない理由

結婚、不動産の購入、転職などなど人生の決断に迷いはつきものです。何十年間の「一所懸命」の結晶である会計事務所を承継する場合も同じだと思います。事務所承継で決断に悩む理由としては、選択肢が一つではなく幾つものパターンが想定できることが考えられます。検討を重ねる中で次第に承継スキーム(後継者招聘・事業譲渡・段階的廃業など)の方向性は見えてきますが、ここからまた悩まれる所長先生が一定割合います。

この段階での悩みは、当然と言えば当然ですが、所長先生にとって初体験の場合が多いためイメージが掴めない、想像の世界であるという不安があるでしょう。承継先候補と面談し交渉が始まればイメージもより具体的になり安心感が広がるとともに懸念点も顕在化します。懸念点は協議して契約内容に盛り込みルールを決めます。

さて、ここまで進んでも決心がつかない場合がありますが、その場合の理由の多くは、スタート地点に逆戻りする場合です。そもそもスタート時点で、後継者がいない/自分の身に万が一のことがあれば顧問先や職員に迷惑をかける/このままでは職員の将来が心配である、などなどの課題があったはずですが、体調に不安がない場合には、でもまだ、このままあと数年は続けられる、という別の気持ちが湧いてくるケースです。

■事業承継と保険の共通点

後継者がいない事務所の所長に万が一のことがあれば、顧問先に多大な迷惑をかけ、そして職員とその家族の生活にも大きな影響を与えてしまいます。だからこそ、早い段階で協議し、承継方法を検討し、手を打っておくことが重要です。これは保険に加入することに似ています。家族のために加入した60歳までの生命保険に対して、還暦を大病も事故もなく迎えたときに保険料を無駄だったと考えるかどうかです。

検討の末、今はまだ事業承継の契約は行わず、3年後あるいは5年後に再度考えますという思考をされる所長先生がおられます。これは、まだ3年間あるいは5年間はきっと健康を維持できるからという思いです。事業承継対策に早めに手を打つことの本来の意図が曖昧な場合には、えてして、このような結論を出されます。多少乱暴な例えかも知れませんが、ご高齢になってから無保険でクルマを運転し続けることと言えなくもありません。事業承継のアドバイザーとして、明確な基準はありませんが、わたしは65歳あたりを目安にして、このような先生には、これから説明する契約方法をご提案してみることにしています。

■所長継続型事業承継契約

この契約方法は、事業譲渡方式の場合に利用できる契約方法です。通常、承継先が個人事務所の場合であれ、税理士法人の場合であれ、事業承継の契約書は、事業譲渡に近い契約内容になります。つまり、契約書には近い将来の事業譲渡を実行する日を記載します。決まりはありませんが、それが1ヶ月後の場合もあれば半年先という場合もあります。いずれにしても、事業譲渡契約は締結され、顧問先と職員は承継されて新たなスタートを切ります。

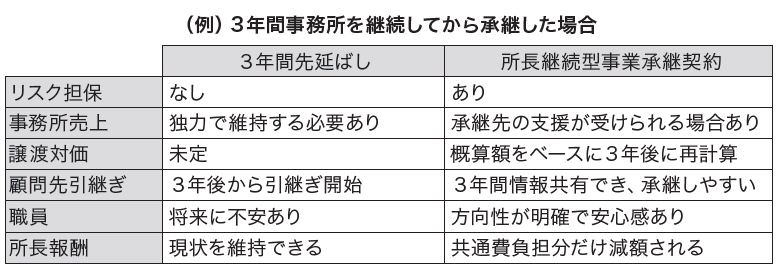

それでは、例えば3年間は現状維持でこのまま事務所を継続したいという意向がある場合は、どうすれば良いでしょうか。3年後の契約の締結を再考するでは、この3年間は、先ほどの無保険の運転と同じです。解決方法の一つとしては、所長継続型事業承継契約という方法があります。3年間現状を維持したいという要望には、やはり金銭面の勘定という側面があります。無保険で無事故なら3年間の保険料を得したことになりますが、やはり事業承継ではその考えは捨てるべきだと思います。所長継続型事業承継契約のポイントは3つです。

① 事業譲渡契約は締結し効力は発行される

② 3年間、事務所運営の権限を与える(業績に応じた報酬を約束する)

③ 事業の譲渡対価は、3年後の事業実態により再計算する

この契約方式により、万が一の場合のリスク担保もでき、現状維持により得ることができる報酬をある程度確保できることになります。

■所長先生の譲歩するポイント

お金の話にシフトしてしまいましたが、大切なポイントなのでさらに詳しく説明します。

所長継続型事業承継契約は、リスクを担保しつつ、あと数年現状に近い報酬も確保できるメリットがあります。ただ、現状に近い報酬は無条件で締結できるものではなく、いくつか条件を満たす必要があります。つまり、所長先生が当面事業を継続することが、顧問契約の維持、職員の雇用維持、結果としての事務所の売上と利益の実現にとって必要だと承継先が判断した場合です。その判断が根底にあるからこそ、現状に近い報酬が要求できます。ただし、承継先との話し合いによりますが、経営は統合されることになりますから、相応の共通費の負担は必要になります。統合のスキームによって違いますが、売上の5%から10%程度は必要となるでしょう。

もう1点重要なポイントがあります。先程、③で譲渡対価は3年後の実情に合わせて再計算するという点です。例外的に、この譲渡対価を契約時点で確定させることも可能です。所長先生にとっては、3年間現状に近い報酬を維持しつつ、3年後の譲渡対価まで確定できるので、メリットは大きくなりますが、この契約内容は承継先にはリスクが大きいものになります。従って、承継対価を確定したい場合には、ある程度の減額は必要ではないでしょうか。

所長先生も70歳前後になると、顧問先も職員も口には出さなくても心配されていると思います。まだ大丈夫という気持ちで先延ばしするのではなく、契約内容を工夫することも一つの方法です。是非、参考にしてください。

(次回発行へつづく)

関連リンク

後継者がいない税理士のための予備知識(1)~多様化する事業承継 早めに着手を~

後継者がいない税理士のための予備知識(2)~事業承継に向いている事務所、向いていない事務所~

後継者がいない税理士のための予備知識(3)~事務所の価値の計算方法(上)売上基準・利益基準とその課題~

後継者がいない税理士のための予備知識(4)~事務所の価値の計算方法(下)両者協力して承継を成功させる「熊本モデル」~

後継者がいない税理士のための予備知識(5)事業承継の決心がつかない所長先生のための「所長継続型事業承継契約」

後継者がいない税理士のための予備知識(6)「自分でやってみる」会計事務所の事業承継

後継者がいない税理士のための予備知識(7)事業譲渡ではなく後継者を探したい所長先生へ

後継者がいない税理士のための予備知識(8)事業譲渡額に関する譲り受ける側の論理

後継者がいない税理士のための予備知識(9)2つの選択肢「後継者招聘」と「事業譲渡」の関係

後継者がいない税理士のための予備知識(10)後継者を招聘するための代表的な課題

後継者がいない税理士のための予備知識(11)税理士後継者紹介サービスの実際

本コラムは「税界タイムス」で弊社アドバイザーが連載している内容をご紹介しております。

「税界タイムス」とは、税理士業界の動向をはじめ、顧客獲得のための手法、

事務所経営に関するノウハウ、業務に関連するITニュースなど、厳選した情報を掲載した税理士・

公認会計士のための新聞です。毎号、読みやすい内容の紙面をお届けします。税理士・公認会計士が

購読する新聞としては、国内最大級の新聞です。